Prima erano digital bank, ora si chiamano challenger bank

Con molta probabilità avrai sentito parlare di N26, Hype, Revolut, NuBank e di conseguenza ti sarai accorto di come queste “nuove banche” abbiano completamente trasformato l’eco sistema.

Questa rivoluzione è stata trainata durante la scorsa decade dalle digital banks.

Da qualche anno invece sono subentrate le c.d. Fintech (Start up del settore Financial Technology, da cui prende spunto l’appellativo “Fintech”) che offrono servizi bancari con un approccio semplice e innovativo.

Le Fintech realizzano app che stanno sostituendosi ai portali tradizionali delle banche.

E questo comporterà che le filiali, a poco a poco, scompariranno proprio a causa dell’avvento di queste organizzazioni.

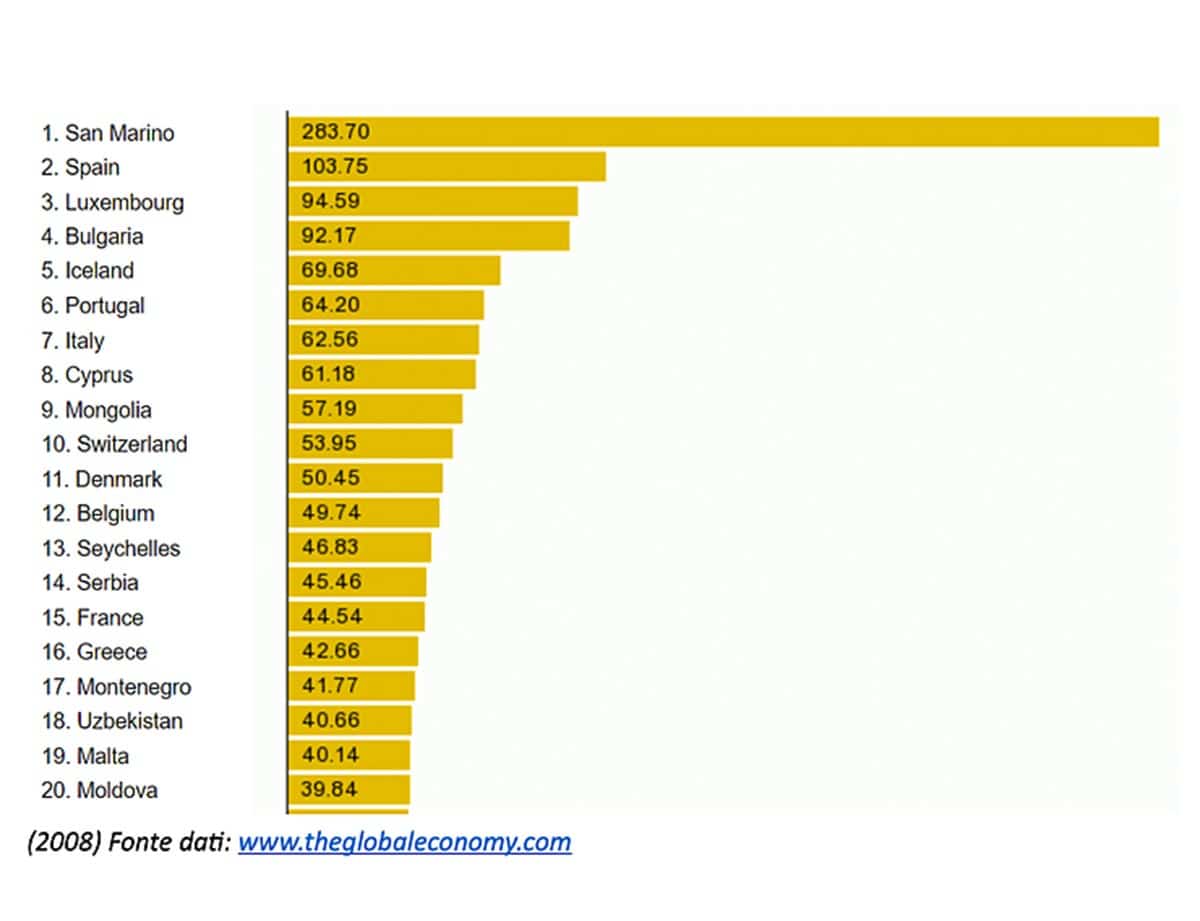

Nel grafico inserito qui di seguito viene rappresentato a livello globale per l’anno 2008 – l’anno della crisi, il numero delle filiali per 100 mila adulti.

La numerosità è spaventosa, e l’Italia in quel periodo si trova al settimo posto nella classifica mondiale.

La numerosità delle filiali sembrava essere tornata a salire nel 2014 quando a seguito di acquisizioni i big player miravano ad espandersi sul territorio.

Nel grafico successivo al contrario, si può notare come la situazione a distanza di alcuni anni sia notevolmente cambiata.

Infatti le filiali per centomila adulti nel 2017 risultano essere il 30 percento in meno rispetto al 2008.

I servizi Fintech

Tornando al fenomeno in oggetto, si tratta di un vero e proprio shift verso un modello digitale.

I servizi Fintech si stanno sostituendo al business tradizionale il brick and mortar.

In questo modello tradizionale, le filiali fatte appunto di mattoni (in Inglese “bricks”) svolgevano un ruolo centrale.

Si entrava in banca, magari previo appuntamento e si effettuava la propria operazione e si fruiva della consulenza di un operatore bancario.

Spesso il primo incontro, il classico appuntamento di apertura di un nuovo conto corrente, si concludeva con una stretta di mano e si rischiava di tornare a casa.

Addirittura senza aver ricevuto il bancomat o la carta del conto appena aperto.

Da ormai 10 anni è possibile aprire un conto online e l’esperienza del cliente oltre che ad essere sostanzialmente migliorata, permette di gestire l’intero processo online.

Come mai si è diffuso questo fenomeno?

La risposta è nei numeri: In Italia 59 milioni di abitanti, di cui 43 milioni utilizzano attivamente internet.

49 milioni di Italiani utilizzano regolarmente uno smartphone.

Quindi, ritornando al numero che indica la popolazione italiana di circa 60 milioni di abitanti, si può notare che avere una banca a portata di smartphone è tutta un’altra storia.

Statistiche pubblicate da Wired su dati 2018

Presenza online dei clienti e marginalità del retail banking ridotta all’osso.

La gestione di una filiale fisica si dimostra antieconomica per una banca, in quanto deve pagare i locali sia di proprietà che in locazione, ma anche gli stipendi ai propri dipendenti.

Dal lato della domanda invece si rileva poco interesse al Retail banking tradizionale, in pochi sono disposti a recarsi in una filiale per effettuare un pagamento.

Esistono ormai diverse app con le quali gratuitamente si può inviare denaro ai propri amici, effettuare pagamenti ricorrenti e monitorare le spese.

Addirittura si può investire sui mercati finanziari senza il bisogno di avere un operatore bancario a cui rivolgersi, per impartire una disposizione o un ordine di acquisto/ vendita.

Tipi di “banche”: dalle digital alle challenger bank

Esistono 2 tipi di banche, quelle che si chiamano digital bank tipo Fineco, ING Direct ecc. e quelle che vengono definite challenger bank spesso coincidenti con le famigerate Fintech.

Le prime le conosciamo e vi abbiamo acceso i nostri conti corrente.

Nel mio caso già nel 2009, aprii un conto online per il quale dovetti semplicemente consegnare in filiale la documentazione per completare il processo di apertura conto.

La stessa banca mi offriva gratuitamente funzioni banking ed una piattaforma molto avanzata per il trading.

Tipicamente queste banche non hanno filiali ma solo alcuni uffici distribuiti sul territorio nelle principali città.

Le seconde fanno parte del presente e sono forse ancora sconosciute ai meno tecnologici.

Le challenger rappresentano un mondo a parte.

Si tratta di pure start up tecnologiche che iniziano pian piano a sviluppare le loro app con servizi bancari (risparmio, pagamento e investimento) in piena concorrenza alle banche tradizionali.

Il loro punto di forza è rappresentato dalle competenze tecnologiche altamente innovative per cui sono in grado di sviluppare app digitali alla velocità della luce, a differenza di una banca.

Il loro punto di debolezza è la mancanza di una licenza bancaria.

Molto spesso vengono prese di mira dalle banche tradizionali e sono oggetto di acquisizioni, partnership e collaborazioni.

Per ottenere la licenza ad operare a volte le Fintech si concedono ad essere acquisite, altre no.

Una challenger bank adotta la strategia brancheless per tagliare drasticamente i costi non avendo appunto delle filiali fisiche.

Il vantaggio competitivo, associato all’assenza di costi fissi, fa sì che per eseguire operazioni standard – pagamenti, trasferimenti di denaro e investimenti.

Queste app spesso non richiedano commissioni agli utenti.

Gli utenti possono scaricare l’app e registrarsi evitando così le code in filiale, inoltre attraverso l’app potranno eseguire le operazioni dove e quando vogliono.

Pro di un approccio brick & mortar

Il pro di avere una filiale è quella di avere una customer retention elevata data dalla fiducia e dal contatto diretto con una persona di riferimento.

In un’era molto dinamica però i nostri legami con il territorio vengono a scomparire.

Per cui questo vantaggio resta circoscritto solo ad utenti stabilmente geolocalizzati sul territorio che sono poco digitalizzati.

JP morgan chase riporta i risultati di un’analisi da cui risulta che in media in USA, l’apertura di una nuova filiale genera 1 mln di utile aggiuntivo annuo.

L’apertura di una filiale è comunque interessante se valutassimo la brand awareness ma che comunque non sta in piedi se paragonato a modelli scalabili tipici delle challenger bank.

Il secondo pro è relativo alla maggiore sicurezza.

Le operazioni eseguite in filiali sono più sicure perché avvengono in ambienti controllati e sono condotte in regime operativo esclusivo dalla banca.

In caso di frode, la responsabilità grava principalmente sull’istituto.

Siccome gli hacker utilizzano modalità d’attacco sempre più evolute, particolari operazioni ad alto valore/rischio se fossero gestite tutte via app sarebbero esposte ad un rischio per il cliente.

Il terzo pro faccio fatica a trovarlo, mi sfugge o magari mi sbaglio;

Il fenomeno delle challenger bank va seriamente preso in considerazione e sfruttato sia dai privati che dalle imprese.

La rivoluzione è iniziata, e tu quando scaricherai la tua app per gestire le tue finanze risparmiando?

Seguici su Instagram: finanza.informale

Ti suggeriamo di leggere anche il nostro articolo: “Fusione Unicredit – Banco BPM: realtà o fantasia?” – Leggi Ora