Non è un segreto che il mercato del credito italiano abbia sofferto di numerose crisi e fallimenti, ed è per questo motivo che le fusioni ed acquisizioni sono considerate come le più indicate per la cura dei mali del nostro sistema bancario.

Addirittura, le Autorità di vigilanza ed il Governo hanno promulgato leggi volte a favorire queste tipologie di operazioni.

Inoltre, le aggregazioni vengono viste anche come una possibile soluzione alla bassa redditività delle banche in un contesto, che attualmente stiamo vivendo, in cui i tassi di interesse sono prossimi allo zero.

La fusione Intesa Sanpaolo-Ubi banca ha evidenziato il bisogno di un ‘break even point’ nel sistema che dia vita ad altre iniziative di fusioni.

Per poter capire la convenienza di un’operazione di M&A potremmo considerare il ‘badwill’, ottenuto dalla differenza tra la capitalizzazione di borsa e il patrimonio netto tangibile.

L’importanza dei crediti e della capitalizzazione nelle fusioni tra banche

Si tratta di un valore che può, in caso di fusione, essere utilizzato per spesare i costi di aggregazione, oppure aumentare la copertura dei crediti.

All’inizio dell’anno, anche a causa dei provvedimenti emanati per la pandemia, le banche hanno ridotto del 24% la propria capitalizzazione di borsa e ad oggi quotano in media il 40% del patrimonio netto.

Interessato all’indicatore ‘badwill’ è proprio il CEO di Banco

BMP, Giuseppe Castagna, il quale si è impegnato, senza riscontrare successo, in una fusione con Ubi banca, ma ha espresso la sua intenzione a ricercare nuove aggregazioni.

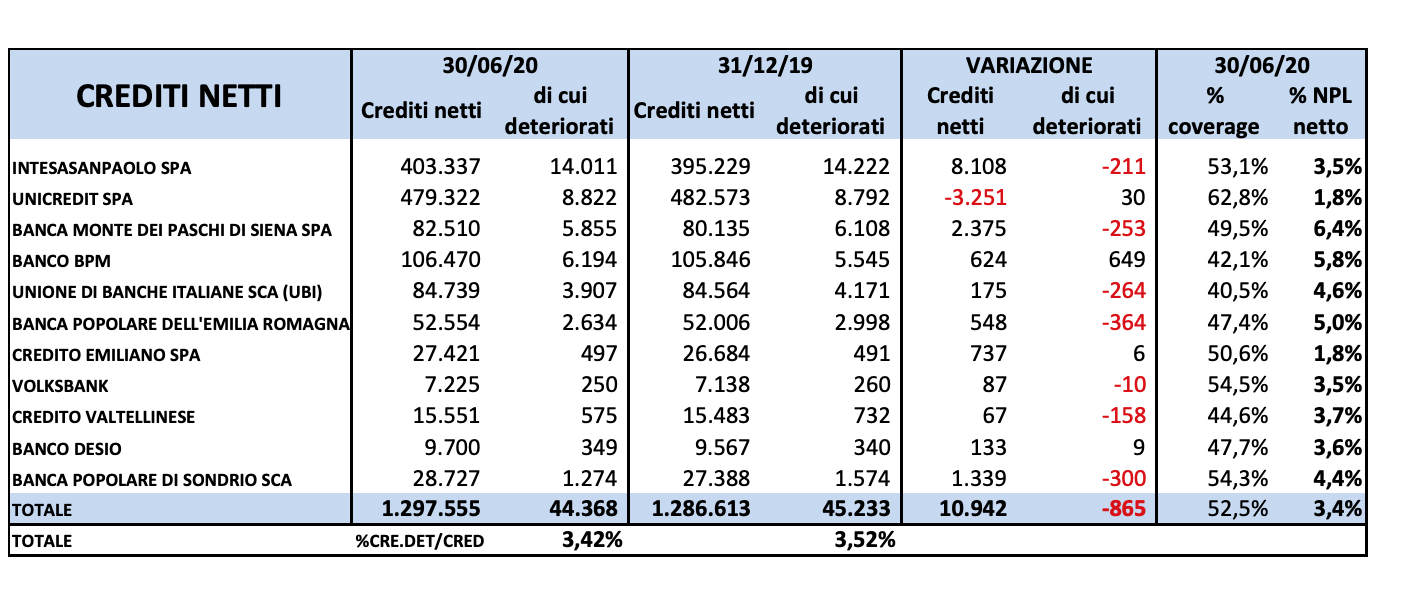

Per quanto riguarda i crediti netti delle banche più importanti, quali Intesa Sanpaolo, Unicredit, Banco BPM etc., il valore è aumentato di 10 miliardi rispetto a dicembre 2019.

I crediti deteriorati, ovvero crediti delle banche che i debitori non riescono più a ripagare regolarmente o del tutto, sono diminuiti di 0,8 miliardi per la continua cessione di NPE, pari a 44 miliardi (3.4% dei crediti netti con un indice di coverage pari al 52,5%).

Nei periodi di crisi, protagoniste sono proprio le operazioni di cartolarizzazione dei crediti deteriorati.

Fonte: https://www.startmag.it/economia/unicredit-intesa-sanpaolo-banco-bpm-bper-risiko/

In un contesto generale, l’OPS (offerta pubblica di sottoscrizione) lanciata da Intesa Sanpaolo su Ubi ha riaperto il cosiddetto ‘risiko bancario’.

Sono stati diversi i ‘rumors’ su possibili ipotesi di risiko, come ad esempio BPER e Unipol oppure Banco BPM e Ubi banca, tutti finiti nella pentola del dimenticatoio.

Diversa è la questione sulla possibile fusione tra Unicredit e Banco BPM, la cui sola notizia ha avuto un impatto rilevante sul mercato, soprattutto per BPM, il cui titolo ha subito un significativo rialzo, segnando +6,12%, con un valore pari a €1,40 per azione.

Ad oggi il titolo segna +2,35%, con un valore pari a €1,37 per azione (potremmo pensare ad un’azione speculativa da parte di BPM? Gli investitori possono sfruttare un possibile innalzo del valore azionario per determinare una posizione short?).

Come affermato in precedenza, l’indicatore ‘badwill’ non è da sottovalutare, perché potrebbe essere utile per capire chi sono le possibili prede e predatori del risiko bancario.

Fonte: https://www.startmag.it/economia/unicredit-intesa-sanpaolo-banco-bpm-bper-risiko/

Perché è così appetibile per gli analisti?

Una fusione tra Unicredit e Banco BPM rafforzerebbe la posizione competitiva di Unicredit in Italia, con una quota di mercato che salirebbe dall’11 al 18% a livello nazionale e dal 10 al 20% al nord, avvicinandosi alla quota del 20% raggiunta da Intesa in seguito all’acquisizione di Ubi.

La quota di mercato rappresenta la percentuale di un segmento di mercato servito da una banca o da qualsiasi altra impresa.

Proprio per questo motivo Unicredit Bank vuole rafforzare il proprio core business in relazione all’andamento dei concorrenti (tra tutti, Intesa San Paolo Bank).

Queste intenzioni di sviluppo e miglioramento sono giustificate dal trend decrescente in termini reddituali della banca.

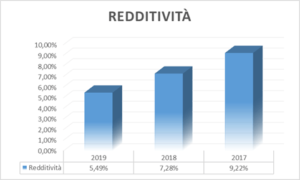

Nel 2019 il rapporto Net income/Equity (rapporto che manifesta l’andamento reddituale di qualunque impresa) si aggira intorno ai 5.49 punti percentuali, mentre nel 2017 le cifre del medesimo rapporto si aggiravano intorno ai 9.22 punti percentuali.

Uno dei capi saldi ovviamente, per le banche, è l’aspetto reddituale e nel triennio 2017-2019, per Unicredit Bank, si verifica un calo in questo ambito del 40%.

Una possibile motivazione sia strategica che economica è quindi rafforzare il business operativo implicito dell’azienda bancaria e uno dei modi plausibili per determinare ciò è la fusione con BPM Bank.

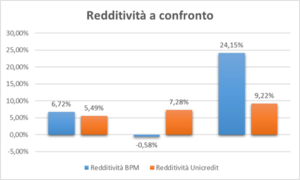

Il grafico seguente mostra le differenze nell’andamento reddituale delle due banche, in cui BPM Bank mostra una tendenza crescente nel biennio 2018-2019, passando dal misero -0.58% al valore, nel 2019, di 6.72%.

Indicatori economici e redditività delle due banche

Per quanto riguarda gli altri indicatori economici, non risulta nessuna differenza significativa tra le due banche in quanto sia il ROA (redditività complessiva del capitale investito) che il ROE si aggirano intorno alle stesse percentuali. Di seguito sono evidenziati gli indicatori di riferimento per le due banche.

| 2019 | Banco BPM | 2019 | Unicredit |

| ROA 0.48% | ROE 6,72% | ROA 0.39% | ROE 5.49% |

I coefficienti di adeguatezza patrimoniale sono indicatori molto importanti per valutare la situazione patrimoniale di una banca, soprattutto se questa è inserita all’interno di un’operazione di M&A.

Valutare l’adeguatezza patrimoniale significa misurare la quantità di capitale di una banca espresso in termini percentuali rispetto alla sua esposizione di rischio di credito ponderato.

Nel dettaglio, sia UniCredit che BPM, dal 2017 al 2019, mostrano ottimi valori mantenendo un trend stabile. Per esattezza di trattazione, il rapporto Equity/ Total activities (Patrimonio netto diviso totale delle attività) si aggira intorno al 7% per entrambe le banche.

Altro dato significativo da valutare, nella stima del valore di una banca, è sicuramente l’elasticità degli impieghi, che rappresenta la capacità dell’impresa di fronteggiare una situazione imprevista.

Il valore per entrambe le banche si aggira intorno a 0.98.

Secondo il report stilato da Basilea 3, il valore dovrebbe essere compreso tra i limiti precauzionali (0.5; 1). Da quest’ultimo range si evince come le due banche abbiano un’ottima capacità di reazione alle situazioni inattese.

| UNICREDIT | Rating | BPM | Rating | |

| Liquidità capitale investito | 0,957369102 | Ottimo | 0,96038 | Ottimo |

Indicatori di liquidità

Per quanto riguarda la liquidità di capitale, le due banche in questione dimostrano di saper convertire in liquidità la maggior parte del capitale. Situazione da non sottovalutare, poiché molti investitori ripongono una certa attenzione su questo indicatore.

Il report di Basilea 3, anche per questo indice, stila dei limiti precauzionali ovvero:

- il Low limit, pari a 45;

- High limit, pari a

Il principale parametro cui le banche, gli investitori e i risparmiatori fanno riferimento per valutare la solidità di una banca è il CET1, ovvero il Common Equity Tier 1 (il rapporto tra CeT 1, rappresentato principalmente dal capitale ordinario versato, e le attività ponderate per il rischio).

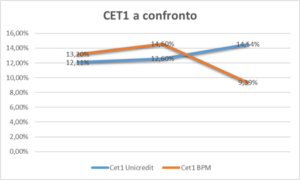

Come si può ben notare dal grafico sopra riportato, nel 2020 le due banche analizzate seguono due percorsi totalmente opposti.

Nel biennio 2017- 2018 avevano determinato un trend stabile: BPM Bank passa dai 14 punti percentuali ai 9.39 punti percentuali.

Al contrario, Unicredit si attesta nel 2020 a 14.54 punti percentuali.

È possibile che i rispettivi amministratori delegati, nel valutare una possibile fusione, abbiano preso in esame l’indice CET1 delle relative banche?

In caso di fusione, il rating creditizio determina l’efficacia dell’operazione

All’interno dell’analisi di una possibile fusione tra il banco BPM e Unicredit, bisogna considerare il rating creditizio.

Questo parametro è molto importante sia per gli analisti che per gli investitori, poiché indica la capacità di un soggetto, in questo caso la banca, di rimborsare e adempiere alle obbligazioni contratte nel presente e nel passato.

| Moody’s | Rating Unicredit |

| Lungo termine sui depositi (outlook) | Stable |

| Rating emittente di lungo termine | Baa1 |

| Breve termine sui depositi | p-2 |

Secondo i parametri indetti dalla società di rating Moody’s, Unicredit Bank gode di un’ottima valutazione in termini di “Valuation long-term issuer”.

Con un parametro “p-2” significa che l’emittente ha una forte capacità di ripagare il debito obbligazionario di breve termine, a differenza del banco BPM, il cui parametro di riferimento risulta essere peggiore, ma pur sempre accettabile.

Conclusioni

Trarre delle conclusioni circa la probabilità dell’esito di questa operazione è prematuro, considerando il fatto che ancora niente è stato preannunciato, solamente ‘rumors’ che circolano.

Infatti, l’obiettivo di questo articolo è di trasmettere ai nostri lettori una percezione che abbiamo della possibile operazione di M&A tra Unicredit e BPM, attraverso un’analisi tecnica dei dati a nostra disposizione.

Possiamo capire che BPM avrebbe delle ragioni più che ovvie per intraprendere la strada del consolidamento, dopo l’ultima fusione avvenuta nel 2017, soprattutto in seguito alla pandemia: Banco BPM ha accusato il calo più accentuato nel settore bancario, occupando una delle ultime posizioni nel paniere del Ftse Mib.

Grazie all’OPS lanciata da Intesa lo shopping è stato alimentando, tant’è che il titolo di BPM, grazie ai numerosi acquisti registrati nell’ultimo periodo, è arrivato a toccare il 21 luglio un top a 1,56€.

L’operazione di fusione oltre a giovare per il banco BPM, Unicredit potrà trarre numerosi vantaggi in termini reddituali, vista la tendenza decrescente dei suoi flussi operativi reddituali.

BPM è sotto i riflettori del mercato: si pensa che sarà il prossimo target di eventuali operazioni di fusione e acquisizione nello scenario italiano (il predatore sarà Unicredit?).

Finanza Informale

A cura di Salvatore Barca e Blanca Lettieri

Seguici su Instagram!

Ti suggeriamo di leggere anche il nostro articolo: “Litio: una miniera d’oro con i riflessi green” Leggi Ora